Commentaire sur le marché : Mise à jour sur les taux et le PIB et données sur l’emploi aux États-Unis

- Soyez l'expert

- févr. 2, 2024

- Jason Ellis, Président et chef de la direction

Bonjour!

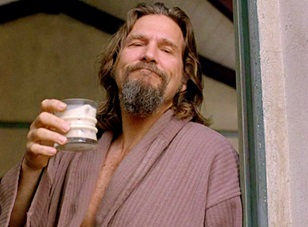

C’est moi, le gars de la trésorerie. C’est ainsi qu’on m’appelle. Vous savez, ou, euh, Sa Majesté la Trésorerie ou, euh, El Tresurino, si vous n’êtes pas un adepte de brièveté.

Quoi qu’il en soit, écoutez, j’ai de l’information pour vous, d’accord? La lumière a été faite sur certaines choses. Et... cela pourrait être, euh... beaucoup plus, euh, complexe. Je veux dire, ce n’est pas juste un simple... euh, vous savez?

Taux

Comment les taux ont-ils évolué au cours de la dernière semaine? Eh bien, vous savez, il y a beaucoup d’entrées et de sorties, beaucoup de conjonctures.

Les rendements des obligations à 5 ans ont baissé de façon soutenue, ayant perdu plus de 20 points de base depuis vendredi dernier jusqu’à 8 h 30 ce matin, heure à laquelle ils ont regagné 10 points de base pour s’établir actuellement autour de 3,45 %. Pourquoi ce soudain retournement de situation? Trois mots : Emplois non agricoles.

Voici un graphique illustrant le rendement de l’obligation de référence du GdC à 5 ans sur douze mois :

Êtes-vous employé, monsieur?

Les employeurs américains ont embauché plus de travailleurs qu’au cours de tout autre mois de l’année et les salaires ont augmenté, ce qui suggère une réaccélération du marché du travail qui pourrait retarder tout décret de baisse de taux d’intérêt par la Réserve fédérale.

La montée en flèche du nombre d’emplois non agricoles (+353 000 par rapport aux +185 000 attendus) et les révisions à la hausse des deux mois précédents ont mené à une liquidation d’obligations, entraînant une hausse des taux d’intérêt. Le salaire horaire moyen a également dépassé les prévisions, affichant une hausse de 0,6 % d’un mois sur l’autre, alors que la hausse attendue était de +0,3 %.

En parlant de la Fed...

En parlant de la Fed et des baisses de taux, la Fed ds’est penchée sur cette question plus tôt cette semaine, soit mercredi après-midi. On s’attendait à ce que la Fed reste sur la touche pour la quatrième réunion consécutive, et c’est exactement ce qu’elle a fait. Plus important encore, dans ses orientations prévisionnelles, la Réserve fédérale a formellement abandonné sa tendance au resserrement.

Dans la foulée des chiffres sur l’emploi publiés aujourd’hui, la probabilité du décret d’une baisse de taux par la Fed lors de sa prochaine réunion prévue le 20 mars a chuté d’environ 50 % la semaine dernière à environ 20 % aujourd’hui, sur la base du marché des contrats à terme sur les fonds fédéraux.

De retour au Grand Nord

Cette semaine, nous avons également eu droit à d’importantes données ici au Canada.

Mercredi, nous avons appris que le PIB réel canadien (par opposition au PIB nominal, et non au prétendu PIB) a dépassé les attentes avec une augmentation de 0,2 % d’un mois sur l’autre en novembre. Si les données de décembre vont dans le même sens, l’économie aura progressé à un rythme supérieur à 2,0 % en rythme annualisé au quatrième trimestre. Ce chiffre n’établit aucun record, mais il est solide par rapport aux derniers trimestres. Cela pourrait amener certains observateurs/pronostiqueurs du marché à revoir à la hausse leurs estimations de croissance pour 2024, ce qui pourrait avoir pour effet de réduire la pression exercée sur la Banque du Canada pour qu’elle commence à baisser les taux. Nous attendrons avec impatience la prochaine estimation de l’inflation prévue pour le 20 février. La prochaine décision de la BdC en matière de taux suivra le 6 mars et la probabilité d’une baisse de 25 points de base a chuté pour s’établir à moins de 10 %.

Le meilleur conseil de la semaine

Il est dangereux de confondre parler sans réfléchir et dire la vérité.

Mais... Ce n’est rien que, euh, mon opinion...

Le gars de la trésorerie se conforme.

Articles connexes

- Commentaire sur le financement hypothècaire résidentiel - semaine du du 24 novembre 2025

- Commentaire sur le financement hypothècaire résidentiel - semaine du du 17 novembre 2025

- Commentaire sur le financement hypothècaire résidentiel - semaine du du 10 novembre 2025

- Commentaire sur le financement hypothècaire résidentiel - semaine du du 3 novembre 2025

- Jason Ellis prononce des paroles encourageantes aux courtiers et prêteurs hypothécaires réunis pour assister au Congrès hypothécaire national du Canada

- Commentaire sur le financement hypothècaire résidentiel - semaine du du 27 octobre 2025