Bonjour,

Rien ne dit que le monde revient à la normale comme Wall Street qui « suggère » gentiment à ses employés de reprendre le travail sur place au bureau. Le PDG de Morgan Stanley est allé jusqu’à dire aux membres de son équipe qu’ils pouvaient prendre un repas dans un restaurant de New York, ils pouvaient reprendre le travail au bureau. Heureusement, il semble que tout le monde ait migré vers la Floride au cours de la dernière année de toute façon et on y dénombre des tonnes de bons restaurants. Les banques pourraient donc être un peu surprises lorsque personne ne se présentera au bureau.

Cette semaine, nous avons eu droit à un programme complet : publications de données économiques canadiennes et américaines, annonces de politiques des banques centrales et – pourquoi pas – émission d’obligations à 5 ans de la Fiducie du Canada pour l’habitation pour faire bonne mesure. Avant de parler de la réaction du marché, permettez-moi de vous mettre au parfum des plus récentes nouvelles.

Au cas où vous l’auriez manqué :

L’IPC canadien en mai a augmenté au-delà de ce qui était prévu, soit à 0,5 % par rapport au mois précédent et a atteint 3,6 % sur douze mois, ce qui nous mène à des niveaux n’ayant pas été vus depuis mai 2011. Bref, et sans surprise, l’essence, le logement et les véhicules ont été les principaux facteurs d’augmentation. Aussi, toujours en matière d’IPC, l’Ontario a publié son taux légal d’augmentation des loyers pour 2022. L’augmentation s’établit à 1,2 % en fonction des données annualisées de l’IPC pour l’Ontario.

Les statistiques du logement au Canada pour le mois de mai ont été publiées cette semaine, montrant quelques signes de détente. Pour le deuxième mois consécutif, le nombre de reventes de maisons a diminué, ce qui pourrait indiquer que les acheteurs ont plus de mal à trouver des options appropriées et abordables après des mois de hausses insoutenables des prix. Le nombre de nouvelles inscriptions a également diminué, mais les prix des maisons et des unités en copropriété continuent de grimper.

Mercredi, la Réserve fédérale a avancé ses projections de hausse des taux et prévoit désormais deux hausses de taux en 2023. Les opérations d’assouplissement quantitatif restent inchangées, mais elles pourraient commencer à être réduites d’ici la fin de l’année. Plus d’information à ce sujet ci-dessous.

Jeudi, la Fiducie du Canada pour l’habitation (« FCH ») a procédé à son émission trimestrielle régulière d’obligations hypothécaires du Canada (« OHC ») à 5 ans. L’émission devrait se situer entre 5 et 5,25 milliards de dollars. Le prix de l’obligation devrait se situer aujourd’hui dans la zone de l’obligation du gouvernement du Canada (« GdC ») à 5 ans + 25,5 points de base.

Enfin, au cas où vous seriez en retard d’une semaine dans vos nouvelles (nous ne vous jugeons pas), la Banque du Canada (« BdC ») a procédé à une annonce concernant les taux la semaine dernière et a annoncé... En fait, elle n’a pas annoncé grand-chose et vous n’avez donc pas manqué grand-chose. Cependant, la réunion de juillet pourrait avoir une incidence plus importante sur le marché obligataire. Vous auriez alors intérêt à braquer votre attention sur la réunion de la BdC du 14 juillet.

Réaction du marché tout au long de la semaine :

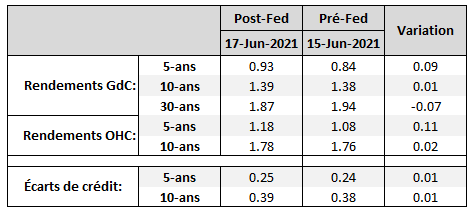

Le tableau suivant est un excellent résumé illustrant l’aplatissement de la courbe auquel nous avons assisté cette semaine. L’aplatissement de la courbe est indicateur d’une baisse des rendements à long terme et d’une hausse des échéances intermédiaires (de 3 à 7 ans). La baisse des rendements à long terme intervient après les nouvelles prévisions de la banque centrale américaine indiquant deux hausses potentielles des taux d’ici la fin de 2023. Cela a freiné les prévisions d’inflation à long terme, car des taux plus élevés freinent l’inflation, et a contribué à la hausse d’échéances plus courtes.

Voici comment les taux canadiens ont été affectés par la nouvelle :

Au Canada, les écarts de crédit ont également subi une légère baisse cette semaine, les investisseurs vendant principalement des OHC à 5 ans, dont l’écart était très serré par rapport aux autres Obligations hypothécaires du Canada le long de la courbe.

Qu’est-ce que cela veut dire pour vous?

Pour ceux d’entre vous qui s’intéressent aux émissions 5 ans de la SCHL, il sera intéressant de voir comment le marché réagit à la nouvelle émission d’aujourd’hui. Par rapport aux 25 points de base auxquels elle se négocie actuellement, 25,5 points de base au-dessus de l’obligation de référence du GdC n’est en aucun cas une concession importante, mais cela pourrait être suffisant pour inciter des investisseurs à acheter la nouvelle émission et resserrer ces écarts de crédit comme nous l’avons observé plus tôt ce mois-ci.

Maintenant, parlons de ceux qui cherchent à contracter un prêt hypothécaire de 10 ans. L’obligation à 10 ans affiche un écart de 39 points de base, soit au-dessus de l’obligation de référence, et si la demande pour cette obligation augmente (hausse des prix, baisse des rendements), nous pourrions assister à un léger resserrement ici aussi.

Enfin, ce week-end marque la journée la plus longue de l’année, qui se trouve être aussi la fête des Pères. Une coïncidence? Je ne pense pas. Sur cette note, j’espère sincèrement que vous passez tous une bonne fin de semaine et bonne fête des Pères à tous les papas!

Neil